Column

ロクゼロコラム

ロクゼロ注目!ビジネススキル

もっと節税に積極的でいいんじゃない?

2023.05.22

「結局のところ、いくら税金はらってるの?」 こんな風に思っている方はいらっしゃいませんか?税金を手もとのお財布から支払うことのない私たち会社員は、ついつい納税額への関心が薄くなりがちです。物価が上がり、懐具合の気になる今、「節税」について考えてみませんか。

まずは現状把握。控除額に関心を持とう。

毎月の給与明細を見ると、天引きされている金額があることが分かります。

所得税や住民税、厚生年金や健康保険、介護保険などの社会保険料、そのほか、場合によっては福利厚生費として社宅・寮などの代金、労働組合の組合費などが差し引かれているはずです。

口座に振り込まれる額、つまり支給額は、使えるお金なので誰でも確認するのですが、使えないお金、つまり控除額はそれほど真剣にチェックしないという人も少なくありません。

でも、あらためて控除額を見てみると、その額にハッとします。結構な額が引かれていることが分かるからです。自分の毎月のお小遣いの額と比べると、「う~ん。」と唸りたくなるかもしれません。もう少し手取り額が増えないものか、と考えるのも当然でしょう。

会社員は健康保険や介護保険、厚生年金などの社会保険料の額を変えることはできません。しかし、所得税と住民税の額は、もしかしたら減額ができるかもしれません。それが、私たち会社員ができる「節税」なのです。

会社員でも節税。その理由①平均所得

少し前まで、「節税」は法人や個人事業主がするものと思われていました。とくに景気の良かった日本経済を知っている世代は、今でもその感覚から抜け出せないでいるかもしれません。なぜなら、バブル景気で給料の額はうなぎ上り、ボーナスは満額、定年までの給与所得と退職金、そしてリタイア後も年金収入で安泰、と思えていたからです。

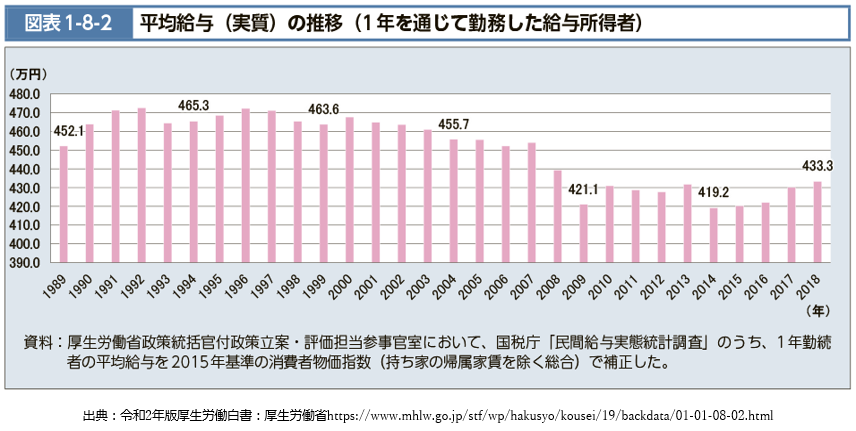

しかし、時とともに日本経済は弱体化するばかりで、令和2年度の「厚生労働白書」によると、一年間を通して勤務した給与所得者の平均年収は433万円。これはリーマンショック前年2008年の平均年収439万円よりも低い水準です。

G7の7か国と比較してみても日本は最下位で、平均所得1位のアメリカが約700万円ですから、およそ1.6倍の開きがあります。また、OECD加盟国のなかでも日本の平均所得は高くありません。この20年間でアメリカの平均所得が約30%、隣国韓国が45%も上昇するなか、日本はわずか2%上昇しただけで、順位も2021年時点で24位にとどまっています。

また、ここ暫く日本はデフレ傾向にあって物価の上昇が抑えられていました。しかし、ウクライナ情勢などを背景にした燃料費の高騰からはじまり、日本でも様々な生活必需品の価格が上がっています。「お給料が上がらなくても何とかなっていた」私たちの家計も、いよいよ厳しくなっているのです。

会社員でも節税。その理由②増税

会社員の所得税や住民税は「給与所得」をもとに課税されます。給与所得が高いほど税額も上がるわけですが、この給与所得の額は、収入から各人が受けられる控除(生命保険料控除、配偶者控除など)の額を差し引いて計算されます。

かつては誰でも一定の割合で控除が受けられたのですが、2013年に控除額に上限が設定されました。また、このときの法改正により収入が1500万円を超えると、控除額が増えない仕組みとなり、度重なる法改正を受けて、2020年には控除が増えなくなる年収は850万円まで引き下げられました。

日本の平均所得は433万円ですから、850万円の所得がある人はある程度の所得を得ていると言えます。「お金持ちなら高い税金も仕方ないよね」と思ってしまうのは、一般庶民の卑屈さかもしれませんが、その一般庶民も、のうのうとしてはいられません。

もう20年近く前の制度改正ですが、「老齢者控除」や「低率減税」はとっくに廃止されています。

消費税は2019年に8%から10%に増税されました。

また、かつて6000万円以上の相続がある場合に発生していた相続税も、現在は3600万円以上と改正されています。土地評価額によっては中間層であっても3600万円の相続は十分にあり得ます。実際のところ、相続税の申告が必要な人は全死亡者の4%から9%になったと言われています。

増税に関しては今後も注目をせざるを得ません。なぜなら、財務省の「諸外国に比較して日本人の税負担は高くない」という見解があるからです。

財政赤字の日本にあって、超高齢化社会である現状は、現役世代の社会保険料をかつてない水準に上げました。加えて国債を発行しても、まだ税収不足を補うことはできないのです。

節税対策の具体例【見落としがちな控除】

さて、節税の基本は課税所得を下げる所得控除と、税金の額を下げる税額控除です。ほとんどの控除は年末調整で受けることができますので、まずはその種類を知って漏れなく書類を提出し控除を受けましょう。なかには見落としがちな控除もあるので改めて年末調整を見直してみてもよいかもしれません。

【年末調整で見落としがちな控除 2例】

■子どもの国民年金保険料

子供の年金を親が負担した場合でも控除の対象になります。

■別居している親の扶養控除

16歳以上の子供や配偶者のほか、経済的に支援をしていれば親も扶養に入れることができます。親の年収などの条件はありますが、毎月仕送りしているといった場合は別居の親も対象となります。

そして、年末調整では受けられない控除もあり、それらは確定申告で税額を決定します。ここでは4つの例をご紹介します。

【確定申告で受ける控除 4例】

■ふるさと納税

「納税」という名称なので誤解しやすいのですが、各自治体に支払ったのは「寄付金」です。政党やNPO法人、公益法人への寄付に対する控除と同じく、確定申告をすることによって控除を受けます。

■医療費控除

年間10万円以上の医療費を支払ったときに適用される控除です。診療や治療代、医薬品、医療機関に行くための公共交通機関の運賃などが対象となります。

■雑損控除

自然災害や盗難、横領などによる損失があった場合に受けられる控除です。ちなみに詐欺被害は対象となりません。まずはオレオレ詐欺など、被害にあわないように気をつけましょう。

■セルフメディケーション税制

市販薬を年間12000円以上購入した場合に控除の対象となります。家族分を併せれば12000円以上の薬を購入している可能性があります。対象となる医薬品に制限があり、購入時のレシートの保存が必要ですが、身近な節税対策といえます。

これからは会社員も節税対策

ここまでで「自分も節税対策をしてみようかな」、と感じていただけたでしょうか?

節税のためには税金の仕組みを知って、自分が受けられる控除を明確にし、そのための準備をしなければなりません。しかし、冒頭でも述べたように、私たちは納税額を知らない、あるいは税額がどのように確定しているかを知らない、そんなことがあるのも現状です。

その理由の一つに「源泉徴収」の制度があります。源泉徴収は給与の支払い者、つまり会社が社員に代わり所得税等を納税する制度です。毎月の基本給から「所得税」や「住民税」が差し引かれている、アレです。会社が納税にかかわる面倒な手続きをしてくれるので、私たちは忙しい年度末に税金に気を取られることなく過ごすことができます。しかし、そのかわりに、税制度に対する知識が乏しく、たとえば増税のニュースがあってもピンとこない、なんてことがあるのです。

総務省の労働力調査によると、日本の労働者の約9割が給与所得者、いわゆる会社員です。つまり、就業する日本人のほとんどが源泉徴収制度のもとにあり、税金について実務的な経験がなく、学習もそれほどできていないと言えるのです。自分の納税額や税制について知らなければ、節税対策にも積極的にはなれません。

日本の少子高齢化はとどまることがありません。現役世代の人口が減れば賦課制度をとっている年金の条件は悪化します。労働人口も減少するので、今のままの税制度・税率では税収も不足するでしょう。こうした背景は今後の税負担、社会保険料負担の増加を予想させます。

まずは税の仕組みを知り、控除を漏れなく受けることから節税対策をはじめてみてはいかがでしょうか。

ロクゼロなら〈会社員でもできる節税対策〉が今すぐみんなで学べる↓↓